中国医美的七大趋势

发布时间:2024-06-18 18:38:25 来源:okooo手机网 作者:澳客竞彩伴随着中国医美市场结构翻天覆地的变化,从新氧2022医美白皮书中,我们正真看到中国医美未来的七大趋势:

2022年针对身处产业中游的医美机构来说,医美机构获客难度与成本均会增加,部分医美机构的生存处境变得更艰难。这直接引发一级创投市场对医美机构投资信心下滑,鲜有出手,2022年在中游医美机构的投融资事件仅有3起。

从长期来看,受到非手术医美品类医生技术和产品与设备技术并重的影响,医美机构对于医生的依赖程度正在降低,虽然医美机构仍存在高度分散、进入门槛低、资质要求不严格等乱象,但随着中国医美客单价已经降到千元左右,同时利好合规医美机构企业逐步提升集中度,能预见,大连锁是中国医美机构未来发展的趋势之一。

2022年,中国医疗美容行业发生18起投融资事件,金额为近10亿人民币。其中,中国医疗美容行业投融资单笔最高金额为1亿元,分别是由华盖资本、醴泽资本和金浦健康共同领投的迈诺威医药和拉芳家化投资的医美国际。

从宏观层面看,医美行业整体市值和估值都不高,根本原因一是虽然中国医美市场规模和空间广阔,但医美渗透率仅有3%左右(2023年预计将达到4.5%),这样的渗透率与人均可支配收入的水平还尚未匹配,仍具有相当可观的提升空间;二是过去以手术为主流的医美时代,由于人才和资金的天然限制,阻碍了医美机构开店的速度和规模,导致正规医美中游机构数量不多,客观上给予了“黑医美”生存的空间。

从2022年医美上游厂商资本并购事件上看,并购方绝大多数都是以经营医药业为主的公司,并购的最大的目的是丰富自己在医美领域的短板业务线。

从并购企业的主营业务看,轻医美的光电设备商占据了半壁江山。也许这是医美终端消费市场情况倒逼资本做出的理性选择。根据新华财经联合新氧发布《2021中国医美抗衰消费趋势报告》显示,医美抗衰市场光电类项目最受青睐,选择光电类项目的医美抗衰消费者比例高达86.23%。

公开多个方面数据显示,光电项目已经占据了轻医美市场53.3%的市场占有率,预计2025年光电类医美消费市场规模将达到508.12亿元。相信未来仍是资本在医美行业看好的细分赛道。

从行业自身来看,医美市场规模在2022年依然保持两位数的增长,预计2022全年将接近2300亿元。同时,来自新氧颜究院多个方面数据显示,2022年我国医美消费用户规模将超过2000万,预计2023年我国医美消费者规模将达到2354万人。

此外,合规化慢慢的变成了全行业追求的共识,“黑医美”正在被陆续淘汰出局,这为今后10年的医美行业高效发展打下坚实基础。

不断增长的市场规模与不断激增的求美需求,加上医美产品与技术的一直更新,再加上轻医美减轻了人才的依赖,医美机构连锁门槛降低后,中国医美行业的大资本时代才刚刚开始。

从2022年年度医美品牌美商指数榜“前三甲”来看,入选品牌中其中有2种是来自国产品牌,此外,在2022年年度医美品牌美商指数榜TOP10中,国产品牌和进口品牌占据5席,两者数量五五开。这在某种程度上预示着国产品牌在求美者关注度一直上升,国产品牌影响力一步步加深,进而国货崛起之势渐显。

近年来,注射玻尿酸填充剂竞争格局发生明显的变化,主要体现为:头部厂商市场集中度会降低,国产品牌市场占有率不断提升。

2022年年度中国医美肉毒毒素品牌美商指数榜显示,「衡力」在仅有4名肉毒毒素正规军中拔得头筹,夺得年度第一名。国产衡力主打中低端肉毒毒素市场,产品定位为超高的性价比。「衡力」拿下年度第一多归功于它拥有较高的国民度。

在大资本时代,拥有更高更优质价值的医美品牌才能高效地将求美者的信任转化为消费行为,从而高效地回馈资本。

从近两年发生的各大医美舆情事件用事实表明,效果流量的本质是消费,是种草营销,都是以消耗品牌流量为前提的。随着医美品牌成熟度慢慢的升高,以及医美行业监管更全更严格,医美行业全量营销的时代必然终结。

进入2022年以来,医疗美容行业的监管趋势逐步加强,并且监督管理体系也逐步趋于完善。今年以来,监管部门针对医美行业出台的政策包括以下的内容:首先是对于准入门槛以及医疗器械、营业范围等一系列内容合规性的监管;其次是对于医美营销、宣传等行为的规范。

“合规化”已成为全行底层共识,2022年医美监管方向也出现两个趋势特点:一是医美监管更精准,在“医美真实信息”领域集中发力;二是医美监管全面化,涉及行业上中下游。

同时,监管部门对于医美行业的执法力度也在不断加大,处罚成本显著上升。在君和律师事务所、威科先行法律信息库公布的行政处罚信息中,以“医疗”+“美容”为关键词检索得出,2019年医美行政处罚案件数量为4400起,约为2018年案件数量的2倍,2020年和2021年的医美行政处罚案件数量分别为4679起和5956起。

在这一进程中,新氧也在不断发力,针对平台上的信息进行严格审核,对于违规的机构、医生、信息等做处理和拦截。截至目前最新数据,2022年新氧平台拦截违规数据70.2万条,相较于2021年的拦截违规数据142.6万条,2022年违规风险量同比2021年下降51%。同时,新氧平台“反作弊系统”再升级,2022年识别并屏蔽虚假评价251008条,相较于2021年识别并屏蔽虚假评价302941条,同比下降17%。

一言以蔽之,对于医美行业的监管,不仅是要规范医美机构的经营行为,并且要对医美行业的上中下游产业链进行全链条监管,并推进医美行业从产品到经营再到营销等每个方面的自律,只有这样才能够真正整体推进医美行业的透明化与规范化。

疫情期间,医美消费整体客单价稳中有升,然而手术类、光电类客单价平均客单值已在年年在下降。随着医美行业连锁的普及和技术的进步,医美消费的平均客单值会逐年呈现下降趋势,行业的发展会带给消费者更多价格上的实惠,从平均客单价对比来看,光电类项目客单价最低,甚至远低于整体中国医美市场项目。

在大合规时代,利用医美医疗天然信息不对称在营销环节过度加价的行为将会被打压。新氧经过9年的发展,已经实现了医美医疗行业信息的线上化。信息线上化将会完全解决过度营销的问题。同时,随着连锁的普及和技术的进步,渗透率的提升,医美消费的平均客单值会呈现结构性下降。中国医美行业的大普惠时代才刚刚来临。

2022年中国医美消费者的主力年龄层、消费心理及行为都在发生重要变化。在中国医美市场发展早期,以25岁以下的年轻用户为主,目前该年龄结构已悄然发生改变。

从2022年H1不同年龄段付费用户占比数据得知,26岁以上付费用户占比已超过50%。主流用户群体年龄层的转变,意味着中国医美行业核心用户群的消费心理及行为偏好已发生转变,26岁以上的“熟龄化”用户群体慢慢的变成为中国医美主力军。

北京首玺丽格医疗美容机构院长韩胜认为:“前几年我们接触的客户年龄大多在35+,但现在有个有趣的现象,26岁以上求美者变多了,说明医美消费群体年龄前置了,26岁-35岁求美者变多了。可能和当下年轻人的学业、工作所承受的压力、作息方式有关。”

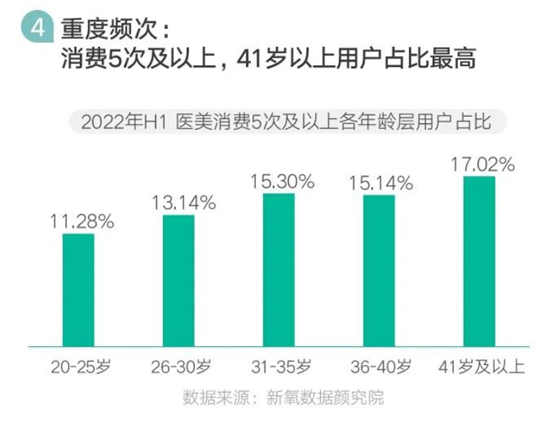

目前20岁—30岁的“熟龄”求美者数量已经几乎能跟20-25岁的“尝鲜”求美者相匹敌。而很多成名医美医生的主力花钱的那群人年龄段已经固定在35岁到45岁,高频的医美消费更为普遍,新氧平台上医美消费5次及以上的数据也验证了这一论点。2022年H1医美消费5次及以上的用户中,41岁及以上年龄段的用户占比最高,达17.02%,且随着用户年龄的增长,高频医美消费(5次及5次以上)的占比呈直线上升趋势。

出现此现状根本原因有三点:一是随着用户年龄的递增,其消费心理更为理性,消费行为更为稳定,医美消费已成其日常生活方式之一;二是医美消费特别是轻医美消费,需连续多次消费才能看到显著效果,医美用户普遍关注效果,故而愿意高频效果以实现变美预期;三是医美消费整体属于高客单价、重决策的消费行为,用户一旦选定了靠谱的医美机构、医美医生,往往愿意锚定服务方,不愿或难以接受“更换成本”,其显性表现为“用户忠诚度”或“信任度”。

中国医美市场已从青春期走向成熟期,终端市场需求依旧较大,随着医美产业的持续不断的发展,上游厂商的竞争必然会愈发白热化,产品和设备技术是否靠微小的迭代创新就能如前几年般赚得盆满钵满,市场会给出答案。

当医生技术成为医美市场消费决策动作的标配时,为满足多种医美消费者的消费诉求和医美行业高质量的发展,医美医生品牌的打造是否应该提升日程。

未来全新的黄金十年,医生技术、产品和设备技术,医生品牌、机构服务品牌这双技术双品牌将直接构成中国医美四核驱动力,推动中国医美高速健康发展。

产品说明书

产品说明书